11月11日的资金流向数据方面,主力资金净流入327.58万元,占总成交额2.0%,游资资金净流出34.66万元,占总成交额0.21%,散户资金净流出292.92万元,占总成交额1.79%。

10月1日,关于美国知名投资人沃伦·巴菲特执掌的伯克希尔哈撒韦(下简称伯克希尔)计划在年内第二次发行日元债券的消息震动了全球投资者。如今这一发行事项披露了更多细节。

据路透社报道,本次债券发行由七部分组成,债券期限分别为3年、5年、7年、10年、20年、28年和30年。伯克希尔共筹集了2818亿日元(约19亿美元),为其2019年以来最大的日元计价债券交易。

鉴于伯克希尔对日本公司的大部分投资都是通过发行日元债券融资的,本次债券发行也使得日股投资者开始猜测这位知名投资人的加仓方向。部分观点推测,继日本五大商社后,伯克希尔可能将投资范围扩大到银行、保险和航运公司。

伯克希尔发行2818亿日元债券

当地时间10月1日,伯克希尔披露的一份文件显示,公司计划今年在全球市场进行第二次日元债券发行,引发市场猜测该公司寻求增加在日本的投资。如今这一发行事项披露了更多细节。

美银证券(BofA Securities)和瑞穗证券(Mizuho Securities USA)为本次日元债发行的牵头机构。这将是伯克希尔第九次发行日元债券。

据路透社报道,本次债券发行由七部分组成,债券期限分别为3年、5年、7年、10年、20年、28年和30年。伯克希尔共筹集了2818亿日元(约19亿美元),为其2019年以来最大的日元计价债券交易。其中,3年期债券规模最大,共募集了1554亿日元,领先于募集了580亿日元的5年期债券。

具体来看,除3年期债券外,其他债券的溢价都高于今年4月份发行的债券。10年期债券与中间价的利差为82个基点,高于今年4月份的71个基点;20年期债券利差为91个基点,高于今年4月份的78个基点。

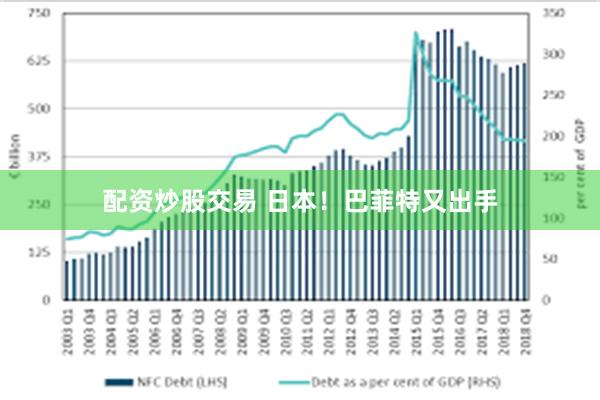

长期债券溢价的扩大反映了投资者对日本利率环境的谨慎态度。鉴于日本央行今年货币政策的转变,这笔交易也成为对投资人对日元债券需求的一次关键考验。

伯克希尔自2019年以来一直是日元票据的定期发行人,该公司上一次发行此类债券是在今年4月份。当时伯克希尔通过发行日元债券总计筹集了2633亿日元(约合17.1亿美元),是该公司前八次发行日元债券中规模第二大的交易,仅次于2019年首次发债的4300亿日元。今年伯克希尔两次发行日元债券也使得该公司年内日元债券的发行规模创下历史新高。

日股投资者热盼“巴菲特效应”重现

伯克希尔本次筹资计划也受到日本股市投资者的密切关注。此前巴菲特宣布购买了日本五大商社股份,一度引发了国际资金投资日股的热潮,推动日经225指数创下历史新高。

而近几个月来,由于日本政治不确定性因素和汇率波动,日本股市出现了剧烈波动,目前日经225指数已下行至40000点关口下方。美银证券在分析报告中表示,自5月以来,约310亿美元资金流出日本股市。因此日股投资者也热盼“巴菲特效应”重现。

巴菲特在今年2月的年度致股东信中表示,伯克希尔对日本公司的大部分投资都是通过发行日元债券融资的。因此市场猜测伯克希尔所筹资金将用于购买更多公司股票。

部分日本市场投资者猜测,伯克希尔可能将投资范围扩大到银行、保险和航运公司。大和证券公司首席技术分析师Eiji Kinouchi认为,保险和航运股有潜力成为巴菲特的下一个选择。他在研究报告中写道,尽管贸易公司的股票因债券发行的消息而上涨,但它们并没有大幅跑赢大盘。相反,自8月以来,航运和保险股一直是东证指数中涨幅最大的股票之一,可能符合巴菲特的价值投资策略。

不过配资炒股交易,一些市场人士认为,在最近密集抛售美国银行股票之后,巴菲特不会再过多关注金融类股票,而是可能继续关注贸易公司。Bito Financial Service总裁兼首席执行官Mineo Bito表示:“当他(巴菲特)抛售他非常了解的美国银行股时,我无法想象他会购买日本银行股。”

文章为作者独立观点,不代表配资安全配资门户_线上配资平台_股票杠杆配资观点